阿里系首个IPO,菜鸟能否高飞?

图片来源@视觉中国

文 | 商业数据派,作者 | 刘俊宏、黄小艺,编辑 | 王一粟

菜鸟是阿里巴巴“1+6+N”分拆后,第一家冲向IPO的公司,因此也备受关注。

依托阿里电商体系而生,从整合“通达系”快递,到逐步建立自己的物流科技运营体系、自建物流仓储基础设施,菜鸟从电商中诞生,要走到哪里去?

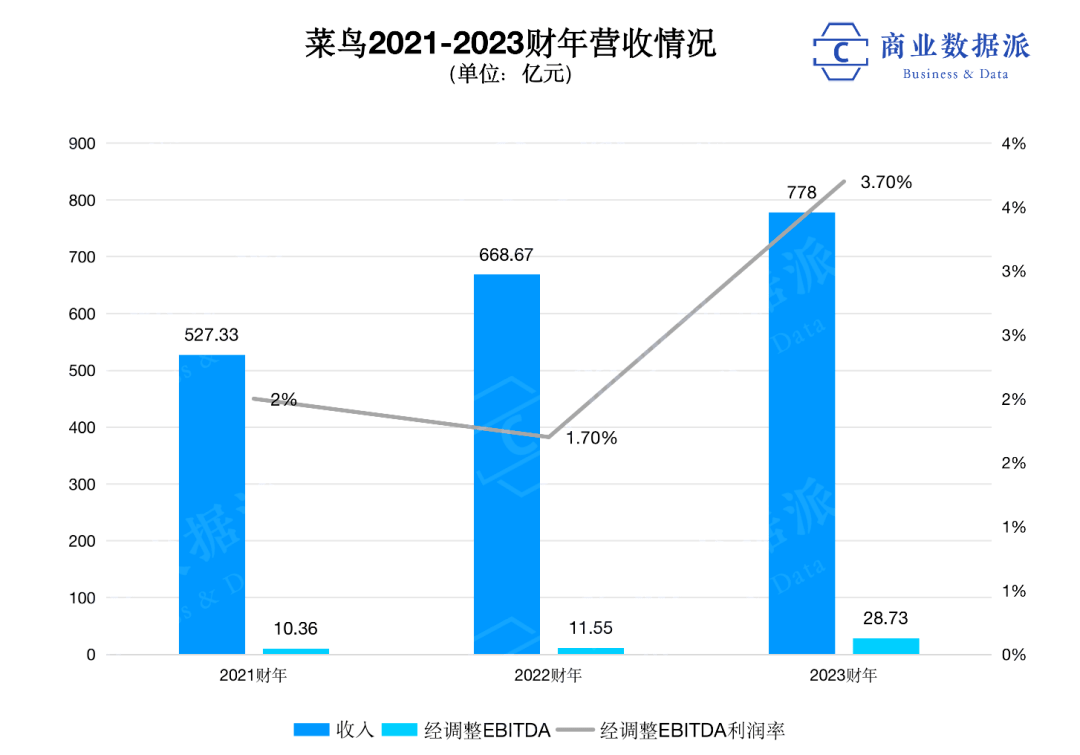

整体收入表现上,招股书显示,2021-2023财年(菜鸟的财年跟随母公司阿里巴巴编纂,以2023财年为例,菜鸟的报告期为2022.4.1-2023.3.31),菜鸟分别录得总收入为人民币527.33亿元、668.67亿元和778亿元。三年CAGR(复合增长率)达到21%。截至2023年6月30日止三个月,总收入为231.64亿元,同比增长34%。

在物流行业的头部公司中,这个增速处于中等水平。2020-2022年,京东物流近3年的收入同比增速分别为47.20%、42.68%和31.24%;顺丰控股收入同比增速分别为37.25%、34.55%和29.11%。

盈利能力表现上,菜鸟的毛利率水平与圆通、申通、韵达三家传统物流公司和高端物流的京东物流、顺丰对比,处于中上游位置。菜鸟2023财年毛利率为10.47%,而2022年报中,圆通、申通、韵达、京东物流、顺丰毛利率分别为11.30%、4.38%、9.13%、7.35%和12.49%。

盈亏层面,2021-2023财年,菜鸟的经调整EBITDA分别为10.36亿元、11.55亿元和28.73亿元。2023年截至6月30日止三个月,菜鸟的经调整EBITDA从上年同期的6.34亿元大幅增至18.07亿元,经调整EBITDA利润率则从2023财年同期的3.7%增加至7.8%。

数据来源于招股书

从招股书披露的业务来看,菜鸟并不是一家传统意义上的物流公司,更像是一家物流科技平台。和互联网平台相比,菜鸟有重资产的配置(仓储),而和普通快递公司相比,它的科技平台属性更强,且并没有大量履约的快递员。

整合上下游的资源和能力,承接电商和行业大客户的物流需求,菜鸟再用平台的调度分配能力,导入到下游的快递公司。可以说,菜鸟更像物流界的美团和滴滴。

01 菜鸟,物流界的美团和滴滴

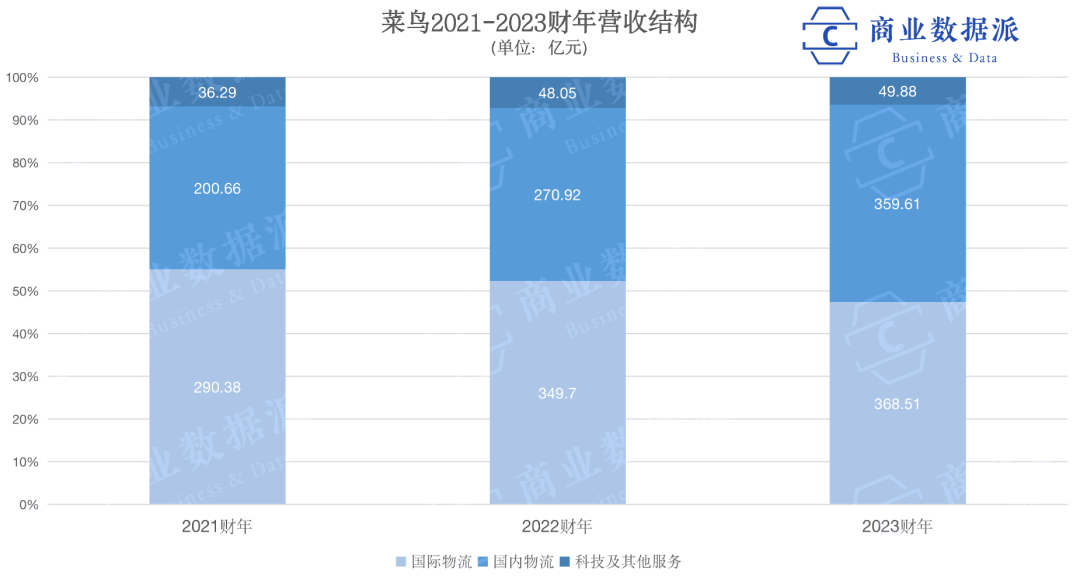

招股书显示,菜鸟的收入由国际物流、国内物流和科技及其他服务三项组成。2021-2023财年,菜鸟国际物流收入占总收入的比重持续高于国内业务,三年来分别为55.1%、52.3%和47.4%。

图片来源于招股书

可以看到,与其他国内物流公司不同,菜鸟营收的重心相对聚焦在国际物流市场。

一般来说,中国的物流企业主要营收区域来自国内,是因为国内物流体系和道路基础设施建设相对完善。在电商不断发展的今天,根据弗若斯特沙利文数据显示,按包裹数量计,2022年中国已经是全球最大的快递市场。

对比国内海外业务表现较好的物流企业,顺丰在2022年的供应链及国际业务营收占比为32.85%。出身便立足海外的极兔,2022年中国区外的营收占比为43.6%,二者的海外收入均低于国内业务。

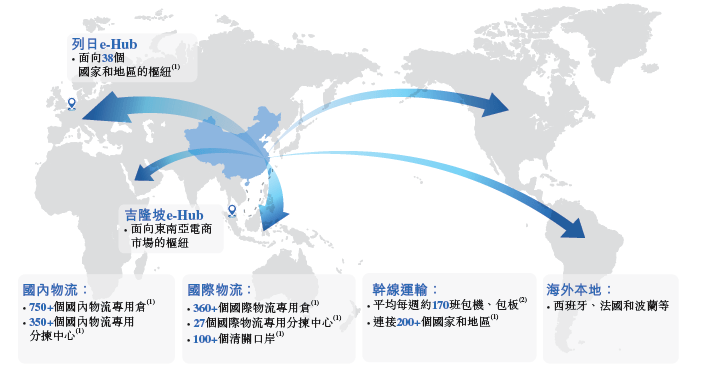

为了支撑国际物流业务,菜鸟在全球建立了不少基础设施。截至2023年6月,菜鸟的全球网络遍布200多个国家及地区,包括2个e-Hub,1100多个仓库及380多个分拣中心,超4400个国内物流网点及17万个驿站。其中,菜鸟的跨境电商仓库是全球最大的,达到300万平方米。

最明显的是菜鸟e-Hub智慧物流枢纽,在定位上有些类似FedEx、UPS、DHL等国际物流企业在全球设立的航空枢纽(转运中心),用做优化跨境物流时效性、经济性和规模性。当前,菜鸟已建成的e-Hub分别位于欧洲物流和东南亚物流集散重地(列日和吉隆坡)。

菜鸟国际业务的强势,主要是因为阿里巴巴电商在跨境业务上的带动。早在2014年,阿里就成立了面向全球的零售平台——速卖通,由菜鸟为跨境销售商家提供物流解决方案。而此后,无论是天猫国际、中国品牌出海,都有强烈的国际物流需求,也给菜鸟带了业务增量。据招股书显示,菜鸟未来还将开设更多的e-Hub,并将其放在未来计划的第一位。

图片来源于招股书

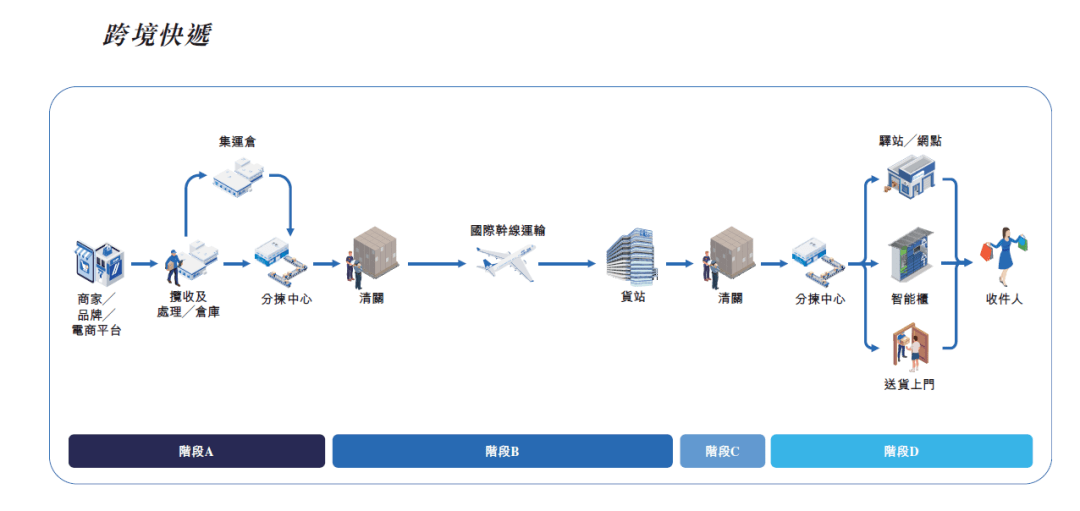

在国际物流的服务上,菜鸟分为跨境快递、国际供应链以及海外本地物流服务三块。其中,海外本地物流是将国内已经完善的经验复制到国外市场,跨境快递和国际供应链是业务重心。

在服务流程上,以跨境快递服务为例,菜鸟的服务主要分为四个阶段。首先是发货前整合,通过前端揽收、分拣及合包,把货物集中起来。随后通过跨境干线运输,再协助货物进行清关。最后在是到达目的国之后的分拣、末端配送及确认。

图片来源于招股书

菜鸟在上述的四段服务流程中,“整合货物”阶段和“跨国运输”阶段依靠合作伙伴进行。在到达目的国的分发阶段,也会部分引入当地的合作伙伴帮忙配送。

同理,国际供应链业务的流程与跨境物流几乎相同。不同之处在于,整合货物阶段,商家、品牌或平台需要自行将商品送到菜鸟的仓库,再由菜鸟或合作伙伴揽收。

2023财年,菜鸟向海外逾1.33亿名消费者派送超过15亿件跨境电商包裹,服务超过10万个商家及品牌,已是全球最大的跨境电商物流企业。对应收入,对比2022年及同期2023年截至到6月的三个月内,菜鸟国际物流收入从79.01亿元增长至111.31亿元,对应增速为41%。包裹数量从3.47亿增长至4.39亿个,对应包裹均价为22.77元和25.36元,整体呈现量价齐升态势。

而在第二大业务“国内物流”中,菜鸟正在大力布局与京东物流和顺丰相抗衡的品质物流,这也是其国内业务增长的最大动力。

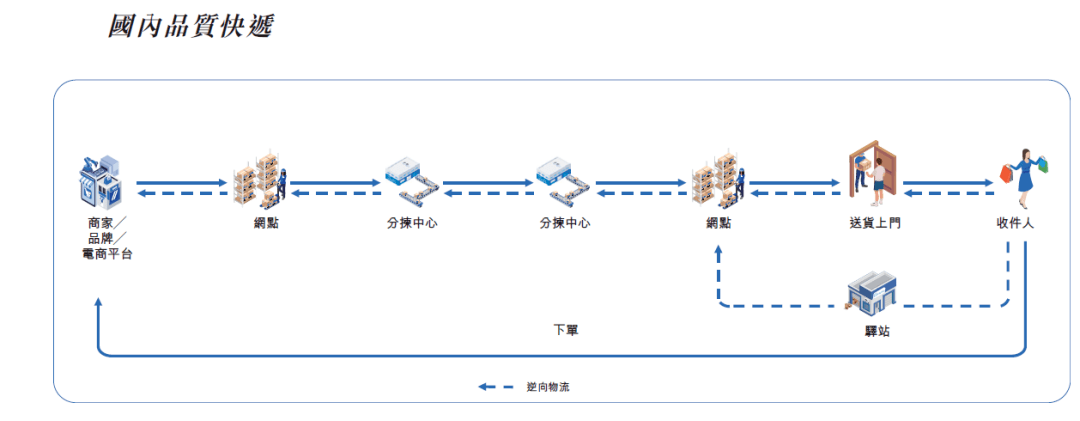

国内物流在服务模式上,分为国内供应链和品质快递业务两大类。其中,国内供应链是包含从揽收、仓储到分发的一体化供应链解决方案,主要面向行业大客户。而关于品质快递业务包含逆向物流服务(货退回商家)和品质快递服务。

其中,品质快递服务就是菜鸟希望向用户提供,和京东、顺丰一样的兼具时效和服务质量的物流服务,以解决过去“阿里系”电商与“通达系”合作,难以兼顾时效和送货上门的痛点。按2022年的收入计算,菜鸟是中国前三大品质电商物流公司,市场份额达到16.4%。

图片来源于招股书

为了达到更高的服务要求,菜鸟通过自主起网,自建仓库和分拣中心的方式,提高快递配送速度。这也是京东物流、顺丰等物流公司普遍提升配送效率的方式。

与国际物流类似,在国内快递的业务流程中,菜鸟同样在绝大部分环节需要合作伙伴的深度参与。在具体流程上,是从寄件人下单的网点揽收,到末端的配送都有合作伙伴的身影出现。

图片来源于招股书

对应收入,对比2022年及同期2023年截至到6月的三个月内,菜鸟国内物流收入从85.62亿元增长至106.02亿元,对应增速为24%。据招股书称,增长大部分原因来自于品质快递服务的增长,小部分来自于行业供应链解决方案。简单计算两个时期对应的履约订单均价,订单数量从5.45亿增长至7.36亿,对应均价为15.71元和14.40元。

值得注意的是,菜鸟在国内外的绝大部分业务环节中,从揽收到发货再到配送,均引入大量合作伙伴来支撑业务流程。由此可见,菜鸟在物流行业的定位与“收发送一体”的“通达系玩家”有所不同,更强调对物流“收发”和“配送”之间资源整合的菜鸟,实际上是一个以技术为驱动的物流平台。

02 需求与运力的匹配

物流平台,本质是对需求和运力的匹配。

菜鸟的需求端,是以电商为主的客户网络。目前,据招股书显示,菜鸟的客户由中国及全球各地的商家及品牌、电商平台、消费者及物流公司组成。其中,最大客户阿里巴巴于2021年、2022年及2023年财政年度以及截至2023年6月30日止三个月的收入占到各期间总收入的29.2%、30.8%、28.2%及29.7%。

归本溯源,菜鸟成立的开始,就是为了满足阿里电商的需求,从一张电子面单开始,通过自动订单匹配,提升分拣效率和准确性,逐渐在通达系之上搭起了电商物流信息系统。

现如今,在阿里系电商之外,菜鸟也为品牌及商家提供线上多种电商平台、数字和线下渠道的物流服务。据招股书显示,客户行业类目涉及快消品、消费电子产品及美妆产品等等,截至2023年6月30日,菜鸟与全球50大快消品牌中的一半以上建立了长期业务关系。

而运力端,菜鸟连接着通达系等外部供应商的运输能力。换言之,菜鸟更多担任的是指挥和关键网点管理的角色,真正“送”快递的,还是物流合作伙伴。

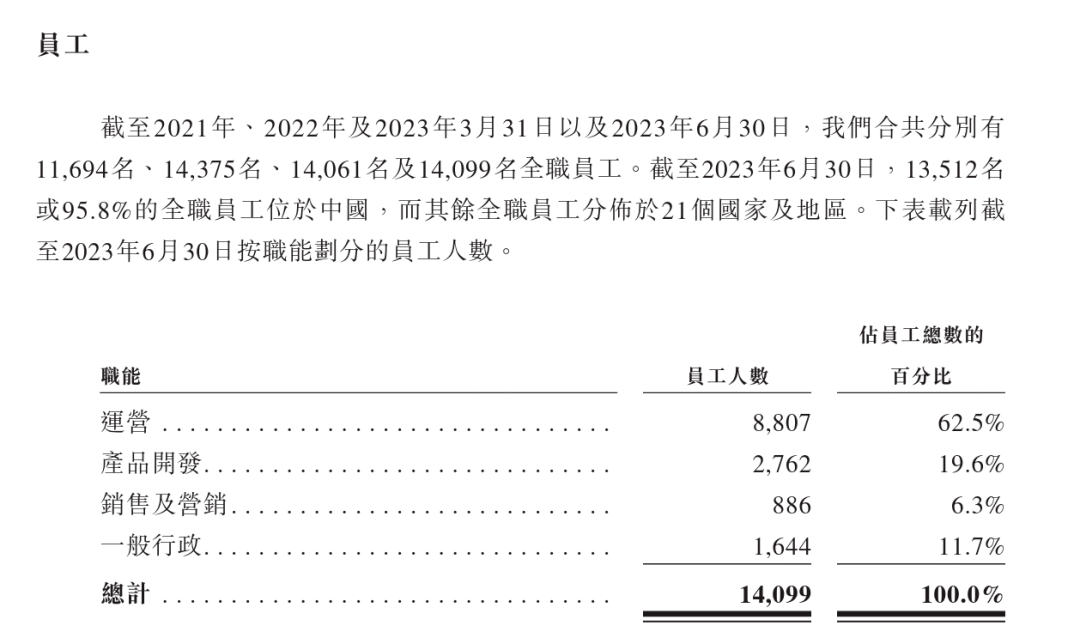

最直接的证据来自于员工人数。截至IPO,菜鸟的员工数仅为14099名,从2022财年到2023财年,甚至不增反减。此外,有62.5%的员工都为运营人员,而不是配送人员。这一员工体量,相较于其他物流公司的数十万人,意味着菜鸟把人力耗费大的环节,更多地“外包”给了合作伙伴。

图片来源于招股书

这一体系,依赖于菜鸟与通达系的配合稳定程度。而维持这一配合度的,除了掌握上游的电商件优势以外,还有长久以来双方的股权交叉。

据招股书显示,此次IPO前,阿里巴巴持有菜鸟约69.54%的股份,中通持股为0.99%,圆通持股为0.9%,申通、韵达分别持股为0.74%。当前,菜鸟还是申通最大单一股东,持股25%。

需求端围绕电商,运力端交由通达系,菜鸟由此成为了一个整合性的供应链管理者。

但是,物流是一条连贯的链路,想要最低的成本、更快的速度、运最多的货,停留在远程指挥是远远不够的,菜鸟也切入了关键的运输节点,开始变重。

截至2023年6月30日,菜鸟管理着总建筑面积约为16.5百万平方米的1100多个仓库,其中有总建筑面积约3.5百万平方米的360多个国际物流专用仓及总建筑面积约13.0百万平方米的750多个国内物流专用仓。

从招股书中可以看到,2015年菜鸟从科技公司转向智慧物流网络平台,开始搭建了物流平台、仓储中心,由“三通一达”负责各仓储中心之间的货物运输,最后菜鸟利用阿里从事电商行业积累的大数据,对物流配送选择进行规划。

其中,关键的仓库、分拣中心,配备了自动化处理装置,在规模化的单量加持下,菜鸟得以实现降本增效。

在这一过程中,技术对仓库、分拣、运输的改造,同样围绕电商客户需求进行的。基于不同的商家需求,菜鸟可以将供应链技术打包成不同的物流技术解决方案,帮助商家降库存、提周转,从而获得收入,提升客户粘性。

菜鸟的供应链解决方案,可以分为标准化供应链解决方案、行业供应链解决方案。

以国际保健品品牌Swisse为例,菜鸟为Swisse提供了中心仓仓储服务,通过前端整合线上、线下销售数据,调配后端的一盘货。从截至2022年6月30日止三个月至截至2023年6月30日止三个月,为Swisse处理的日均订单量增长约45%,从下单到交货所用的平均时间减少超过24%。

而行业供应链解决方案,以家具电商为例,此前的线上销售经常有延迟配送、产品损坏及服务质量的问题。菜鸟针对这一问题,建立了存储、送货上门、安装、维修、退货及回收的家具及家电综合配送及安装网络。截至2023年6月30日,综合大件物品物流网络覆盖全国逾120个城市、可满足特殊处理要求的180多个仓库。

从变现能力来看,据招股书显示,菜鸟向阿里巴巴实体提供的供应链解决方案及物流服务,截至2021年、2022年及2023年3月31日止年度以及截至2023年6月30日止三个月的过往金额分别约为人民币147.82亿元、192.55亿元、212.42亿元、67.60亿元。

总体而言,需求与运力的匹配贯穿了始终,处于上游的菜鸟,拥有更强的话语权。

03 后价格战时代,向技术和服务要利润

整个中国的物流行业,长时间身处“无限游戏”的竞争之中。

自2019年以来,“四通一达”(中通、韵达、圆通、申通)加上顺丰,便已经称霸快递行业,合计市占率超80%。而到了2022年,CR6进一步集中,分别为中通(22.1%)、韵达(15.9%)、圆通(15.8%)、申通(11.7%)、顺丰(10.0%),极兔在收购了百世之后市占率来到了10.9%,总计市占率来到86.4%,整体市场被多寡头牢牢占住。

在这些玩家中,以2022年计,除了顺丰坚定走高端物流路线(单票均价为15.73元)以外。其他玩家的收入主要还是依赖于上游电商供给,单票收入突出一个“两块钱的生意,你不送,有的是人送”的尴尬。

如此一来,依赖于电商件的快递行业成了一门控费和走量的生意。在这场内卷的“无限游戏”下,虽然据弗若斯特沙利文数据显示,管包裹量计的国内快递市场未来于其CAGR5仍有10%,但玩家们在收费端被友商们“相互掣肘”。单票价提不上来,那提高物流服务质量就更不知从何谈起了。

进入后价格战时代,有技术和渠道的高端玩家们(京东物流、顺丰、菜鸟),纷纷开始向技术和服务要利润。

虽然同样是承接电商件,但依靠技术降本提效+服务提价,菜鸟在国内的订单均价已经做到了14.40元,并且于近三年来经调整EBITDA 均为正数。

无论是菜鸟、京东物流还是顺丰,都呈现出通过供应链管理服务争夺B端客户、通过服务提升争夺C端用户的趋势。

目前,针对B端行业客户,上述三家物流企业都在发展一体化供应链解决方案,且已经成为它们的重要收入来源。

而针对C端用户,菜鸟在近期推出了自营的菜鸟速递,通过短时达、送货上门,和京东物流、顺丰一起卷起了服务质量。

在技术方面,近年来菜鸟和京东物流都非常重视对技术的投入。2023财年,菜鸟研发投入为25.12亿元,对应研发费用率为3.23%。京东物流在2022年为31.23亿,对应研发费用率2.27%,而同期顺丰虽然研发费用率仅为0.83%,但研发投入也高达22.23亿。

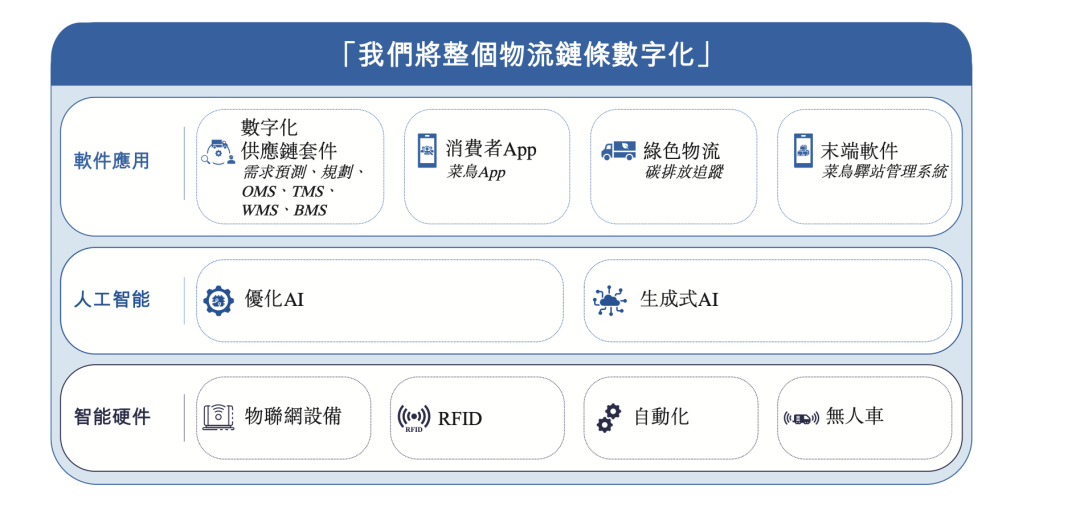

在2015年,前阿里巴巴CEO张勇就说过,“物流公司最终都将是高科技公司”。在招股书中,菜鸟将自己的科技能力划分为人工智能、智能硬件、软件应用三层。

- 最底层的智能硬件,包括RFID智能物联网设备,能够利用芯片、传感器等,实现从库存、包裹、固定资产及人员到第三方服务提供商的物流全流程数字化,再结合自动化及自动驾驶技术,实现物流的自动分拣、搬运等。

- 中间层是人工智能技术,有AI引擎能结合实时物流数据,实时(通常在10毫秒内)生成决策,通过提高分拣准确性、改善库存管理及优化路线规划及车辆调度等方式,降低成本、优化运营。

- 最上层的软件应用,既有综合的数字化供应链套件,也有面向菜鸟驿站的管理系统和消费者端App。其中,最有壁垒、未来也可能最有商业价值的是数字化供应链套件,支持智能数据驱动决策,例如需求预测及规划,管理来自中国及全球拥有大量SKU的众多商家的订单。

从菜鸟的数字化管理中,也能看到中国物流行业的数字化程度之高。

不过,要谋求市场的扩大,还得在海外找机会。

据招股书显示,跨境电商物流预计将超越全球电商物流市场的整体增长,2023年至2027年的复合年增长率为18.7%,占同期整体市场增量的49.6%。与中国相关的跨境电商物流,已经并且预计将成为该领域增长的主要贡献者。

为了面对来自海外的机遇,中国的物流公司正在积极搭建海外物流体系。例如2021年顺丰收购面向国际的嘉里物流。2020年,京东物流开始在海外加速布局以海外仓为核心的物流供应链基础设施。同样在菜鸟这边,从e-Hub的持续投入,到配套海外仓库、分拣中心、快递网点,再到适配海外人力成本昂贵所配套的快递柜网络、分拣机器人、配送无人车等。

毫无疑问,背靠中国的出口增长,物流行业即将迎来“大航海”时刻。