出口开始回暖了吗?光大宏观:基数压力开始缓解,外需下行压力边际减弱,出口将继续保持较强韧性

核心观点

事件:

2023年9月7日,海关总署发布2023年8月进出口数据:

【1】出口(以美元计)同比下降8.8%,预期下降9.5%,前值下降14.5%。

【2】进口(以美元计)同比下降7.3%,预期下降8.2%,前值下降12.4%。

【3】贸易顺差683.6亿美元,预期704.9亿美元,前值806.0亿美元。

核心观点:

2023年8月,我国出口降幅显著收窄,一是同期基数压力开始缓解,二是外需下行压力边际减弱。分区域来看,8月我国对美国、东南亚出口环比增速转正,表现强于季节性规律,对欧盟出口环比延续下滑。分产品来看,汽车、船舶出口高增,家电出口环比转正,劳动密集型产品、工业品出口降幅亦普遍收窄。进口方面,稳增长政策已逐步落地显效,8月重点商品进口数量同比增速普遍上升。

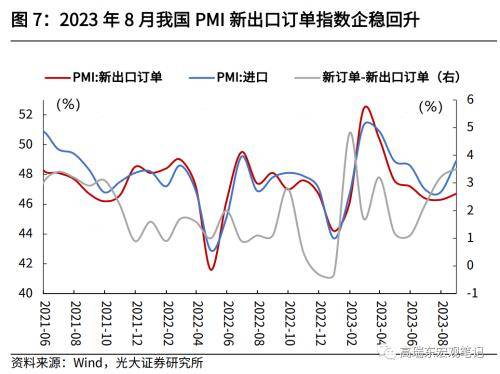

向前看,我国出口降幅有望继续收窄,四季度基数压力明显减弱后,出口当月同比增速大概率回正。一方面,8月全球制造业PMI企稳,我国新出口订单指数触底回升,指向外需环比下行压力最大的阶段已过。另一方面,出口新动能、稳外贸政策仍在持续发力,我国出口将继续保持较强韧性。

出口:基数压力开始缓解

2023年8月我国出口(以美元计)当月同比下降8.8%,同比降幅较2023年7月收窄5.7个百分点,降幅略小于wind一致预期的下降9.5%。8月出口(以美元计)较7月环比上升1.1%,环比增速好于季节性规律。一方面,8月出口基数压力开始缓解,同期基数较7月下降5.2%。另一方面,虽然主要发达经济体政策收缩,对于外需的压制效应仍在,但下行压力最大的阶段也已过去。

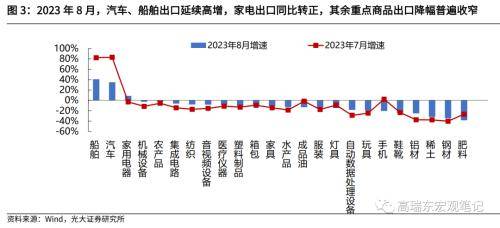

分区域来看,2023年8月,我国对美国、欧盟和东南亚出口当月同比分别下降9.5%、19.6%和13.3%,降幅较7月分别收窄13.6、1.0和8.2个百分点。分产品来看,2023年8月,汽车、船舶出口延续高速增长,当月同比增速均在30%以上,其余重点商品出口降幅普遍收窄。

进口:价格企稳、需求回暖,降幅明显收窄

2023年8月,我国进口当月同比下降7.3%,降幅较7月大幅收窄5.1个百分点,降幅小于wind一致预期的下降8.2%,环比增速亦明显强于季节性规律。一方面,8月部分商品进口价格企稳,对于进口增速的拖累边际减弱。另一方面,稳增长政策持续发力下,国内需求明显回暖,8月重点商品进口数量同比增速普遍上升。

分项来看,重点商品中,铁矿砂进口当月同比由负转正,原油进口当月同比降幅大幅收窄,汽车、塑料进口当月同比降幅亦有所收窄。2023年8月,铁矿砂进口当月同比增长2.7%,同比由负转正;原油进口当月同比下降0.6%,降幅较7月收窄22.2个百分点;汽车、塑料进口当月同比降幅分别较7月收窄6.8和8.7个百分点。

风险提示:美国通胀数据超预期,高利率环境冲击下全球需求快速回落。

一、出口开始回暖了吗?

事件:

2 023年9月7日,海关总署发布2023年8月进出口数据:

【1】出口(以美元计)同比下降8.8%,预期下降9.5%,前值下降14.5%。

【2】进口(以美元计)同比下降7.3%,预期下降8.2%,前值下降12.4%。

【3】贸易顺差683.6亿美元,预期704.9亿美元,前值806.0亿美元。

核心观点:

2023年8月,我国出口降幅显著收窄,一是同期基数压力开始缓解,二是外需下行压力边际减弱。分区域来看,8月我国对美国、东南亚出口环比增速转正,表现强于季节性规律,对欧盟出口环比延续下滑。分产品来看,汽车、船舶出口高增,家电出口环比转正,劳动密集型产品、工业品出口降幅亦普遍收窄。进口方面,稳增长政策已逐步落地显效,8月重点商品进口数量同比增速普遍上升。

向前看,我国出口降幅有望继续收窄,四季度基数压力明显减弱后,出口当月同比增速大概率回正。一方面,8月全球制造业PMI企稳,我国新出口订单指数触底回升,指向外需环比下行压力最大的阶段已过。另一方面,出口新动能、稳外贸政策仍在持续发力,我国出口将继续保持较强韧性。

二、出口:基数压力开始缓解

2023年8月出口降幅大幅收窄。2023年8月我国出口(以美元计)当月同比下降8.8%,同比降幅较2023年7月收窄5.7个百分点,降幅略小于wind一致预期的下降9.5%。8月出口(以美元计)较7月环比上升1.1%,环比增速好于季节性规律。一方面,8月出口基数压力开始缓解,同期基数较7月下降5.2%。另一方面,虽然主要发达经济体政策收缩,对于外需的压制效应仍在,但下行压力最大的阶段也已过去。

分区域来看,2023年8月我国对美国、东南亚出口同比降幅大幅收窄,对欧盟出口同比降幅小幅收窄。2023年8月,我国对美国、欧盟和东南亚出口当月同比分别下降9.5%、19.6%和13.3%,降幅较7月分别收窄13.6、1.0和8.2个百分点。其中,对美国和东南亚出口受到基数下行和需求改善的共同提振,环比表现强于季节性规律,对欧盟出口环比则延续回落。2023年8月,我国对俄罗斯出口当月同比增长16.3%,同比增速大幅下行,主因在于同期基数抬升,出口环比增速亦转负;对非洲出口当月同比下降5.4%,环比延续负增长。

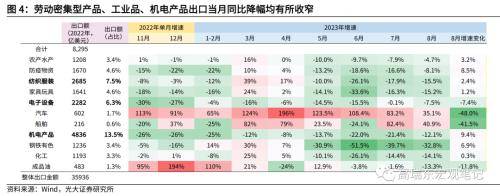

分产品来看,2023年8月,汽车、船舶出口延续高速增长,但同比增速因基数抬升而明显下降,其余重点商品出口降幅普遍收窄。重点商品中,2023年8月,汽车、船舶出口当月同比分别增长35.1%和40.9%,同比增速较7月分别下降48.0和41.5个百分点,主因在于同期基数的大幅抬升,此外汽车出口环比小幅下行;8月手机出口当月同比再度转负,家电出口当月同比则由负转正。

出口主力品类方面,劳动密集型产品、工业品出口降幅继续收窄。劳动密集型产品方面,纺织服装、家具玩具8月出口当月同比分别下降15.5%、15.2%,降幅较7月分别收窄2.4、1.2个百分点。工业品方面,钢铁有色、化工品8月出口当月同比分别下降32.8%、14.1%,降幅较7月分别收窄6.9、0.3个百分点。机电产品(包括集成电路、自动数据处理设备)8月出口当月同比降幅较7月大幅收窄9.4个百分点,主因在于同期基数下行。

三、进口:价格企稳、需求回暖,降幅明显收窄

2023年8月进口当月同比降幅大幅收窄。2023年8月,我国进口当月同比下降7.3%,降幅较7月大幅收窄5.1个百分点,降幅小于wind一致预期的下降8.2%,环比增速亦明显强于季节性规律。一方面,8月部分商品进口价格企稳,对于进口增速的拖累边际减弱。另一方面,稳增长政策持续发力下,国内需求明显回暖,8月重点商品进口数量同比增速普遍上升。

分项来看,重点商品中,铁矿砂进口当月同比由负转正,原油进口当月同比降幅大幅收窄,汽车、塑料进口当月同比降幅亦有所收窄。2023年8月,铁矿砂进口当月同比增长2.7%,同比由负转正;原油进口当月同比下降0.6%,降幅较7月收窄22.2个百分点;汽车、塑料进口当月同比降幅分别较7月收窄6.8和8.7个百分点;自动数据处理设备和集成电路进口当月同比分别下降11.3%和11.4%,其中集成电路进口当月同比降幅较7月收窄5.3个百分点。

四、 展望:四季度出口有望加快回暖

2023年8月,我国出口降幅显著收窄,一是同期基数压力开始缓解,二是外需下行压力边际减弱。分区域来看,8月我国对美国、东南亚出口环比增速转正,表现强于季节性规律,对欧盟出口环比延续下滑。分产品来看,汽车、船舶出口高增,家电出口环比转正,劳动密集型产品、工业品出口降幅亦普遍收窄。进口方面,稳增长政策已逐步落地显效,8月重点商品进口数量同比增速普遍上升。

向前看,我国出口降幅有望继续收窄,四季度基数压力明显减弱后,出口当月同比增速大概率回正。一方面,8月全球制造业PMI企稳,我国新出口订单指数触底回升,指向外需环比下行压力最大的阶段已过。另一方面,出口新动能、稳外贸政策仍在持续发力,我国出口将继续保持较强韧性。

五、风险提示

美国通胀数据超预期,高利率环境冲击下全球需求快速回落。

来源:券商研报精选